河北鹏润:神奇的低纳税比

乐居财经 2020-05-21 13:43 1081阅读

文/乐居财经研究院 魏薇

成立于2009年,扎根于河北保定,鹏润控股在房地产界的历程并不长。作为一家微型房企,疫情冲击之下,面临着更大的生存压力。本身融资渠道不畅通的鹏润控股,也欲进入资本市场拓宽融资渠道。

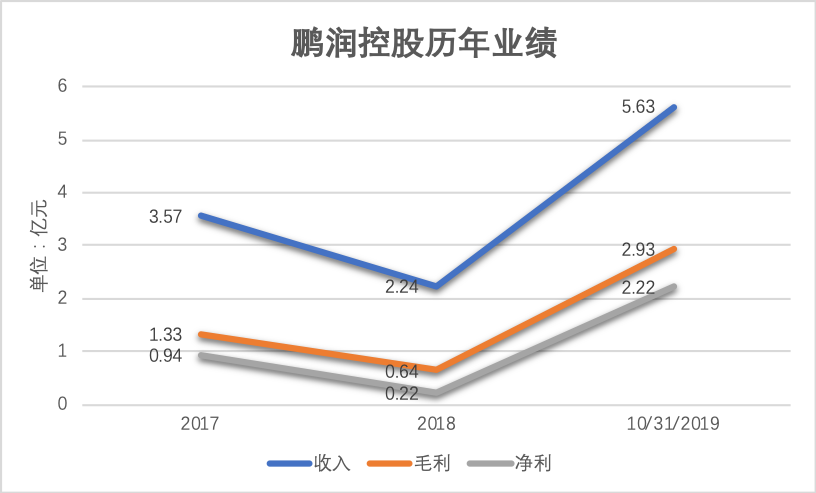

2017年、2018年及截至2018年及2019年前10个月,鹏润控股取得的营业收入分别为3.57亿元、2.24亿元、0.4亿元和5.63亿元,对应的净利润分别为0.94亿元、0.22亿元、-497万元、2.22亿元。2018年前十个月的业绩大幅下降,并且出现了亏损。

对于业绩的大落,鹏润控股在招股书中表示,主要是由于在2018年只有一个项目的若干物业竣工并交付,收入来源受限导致收益大幅减少。这一年,鹏润控股的主要精力都放在拿地上,开发和销售严重滞后。

税收占比仅17.87%

而后一年,因鹏润·美墅家一期得以交付,该项目为联排别墅,客户群定位高端高端,平均售价较高,因此给鹏润控股带来了大量的收益。同时,交付总建筑面积由截至2018年10月底的9113.7平方米增加至2019年前十个月的80655.6平方米。

2019年10月底,鹏润控股的毛利率高达52.1%,净利率为39.5%。据乐居财经此前统计,80家在港上市的房企,2019年的平均净利润率仅为9.64%。对比历年数据,鹏润控股在2019年的盈利水平尤其高。

值得注意的是,当期的所得税支出仅占税前利润的17.87%,远低于历史水平。2017年,所得税占税前利润的比重为25.36%,2018年为46.23%。在高税赋的房地产行业,17.87%的税收占比低得有些出奇。

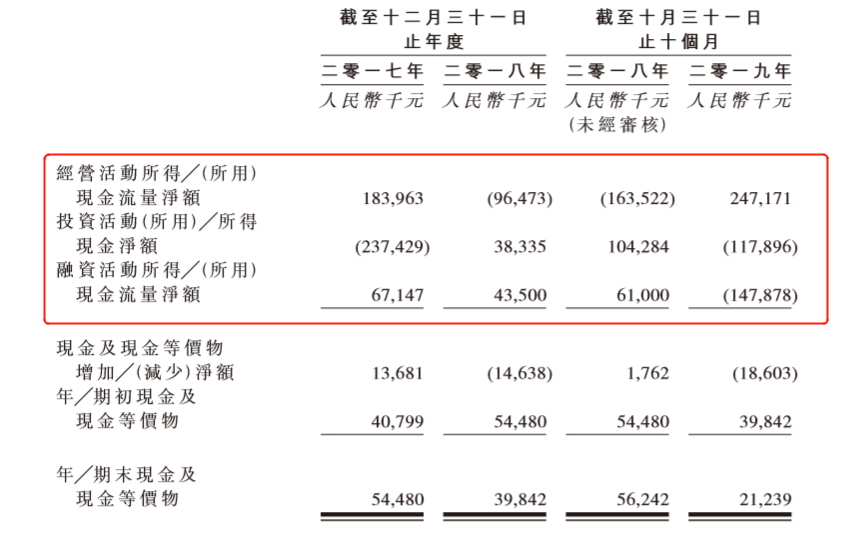

但从现金流量表来看,截至2019年10月底,鹏润控股所支付的税项为8133万元,占税前利润的30%。按照土地增值税的征收办法,在房屋竣工未达到85%以上之前,按照销售额2%-5%的比例预征。

IPO前夕大笔资金流出

与业绩一样波动幅度较大的还有鹏润控股的资产负债率。据招股书,2017年底,鹏润控股的资产负债率(期末计息银行借款总额除以权益总额乘以100%)为57.3%,2018年为76.9%,2019年10月底骤降至5.7%,而造成此下降的主要原因是计息借款的偿还。

2018年底,鹏润控股的账面上尚且还有1.11亿元有息借款。2018年10月前,偿还了9000万元的借款,后在准备上市前夕又将剩余借款全部归还。截至目前,鹏润控股并无任何有息负债。

另外,鹏润控股在2019年6月派发了5600万元的股息。还清借款并以现金支付股息,导致鹏润控股在2019年10月底的现金及现金等价物仅剩2123万元,而2018年同期为5624万元,一年的时间内减少了大半。

同时,在本身资金就不充裕的情况下,大量资金的支出导致融资活动的现金流量净额由正流入转为流出1.48亿元。因2019年销情况售的好转,鹏润控股的经营活动现金流在2019年十月底录得了正向流入。

土地储备仅77.67万平方米

作为一家想踏入资本市场的房企,拥有可供持续开发的土地储备必不可少。于2017年4月正式成立的雄安新区,对于鹏润控股来说是一个新的发展契机,招股书披露,约40%的土地储备是在雄安新区成立以后所获得。

2018年,鹏润控股加大了拿地力度,年内共收购16处土地,年底土地总建筑面积约为11.42万平方米。2019年11月底,总土储上升至77.67万平方米。目前在开发的项目仅有9个,且均位于白沟新城和高碑店。随着新区日未来的发展,鹏润控股若想取得规模上的突破,必将在拿地上花费更多的资金。

东莞本土房企汇景控股,同样属于微小型房企,截至2019年底,共有土地储备约294.15万平方米,远远超出鹏润控股的规模。

从去年递交招股书至今年初成功登陆港股市场,共花费9个月的时间,资本市场对于这样的微型房企似乎并不是很青睐。二次冲击上市的汇景控股,公开发售的最终股份数仅相当于原计划股份总数的32.2%,上市三日后股价就跌破发行价。

即使成功上市,对于规模和土储规模都极小鹏润控股来说,或也将面临认购不足和股价破发的局面。

相关文章

更多相关文章24小时热门文章

更多热读评论

点击下载App参与更多互动