金科股份:无集中偿债压力丨债市风云⑨

乐居财经研究院 杨倩 2020-02-04 10:27 3652阅读

文/乐居财经研究院 杨倩

金科捐了500万,这是向武汉的首笔捐赠,助力抗击新型冠状肺炎。后续捐赠尚未公布。

有媒体称,作为一家千亿房企,金科的捐款不算多。事实上,经过2019年的加速扩张,500万对金科来说或许不算“小数目”。2019年,金科大量拿地,新增土储建面2461万平米,同比增长20%,位列房企第五名。此外,金科斥资约54.75亿元,接盘新城系16个项目。

开销增大,金科发力融资。难得的是,在融资渠道全面收紧的背景下,金科持续多元化融资,2019年发债量同比增长超过三成。同时,2019年12月还公布了多项融资计划:拟发行50亿元公司债券获证监会核准发行、拟发行15亿元资产支持证券和10亿元债权融资计划。

发债总览

发债量118.34亿元 同比增3成

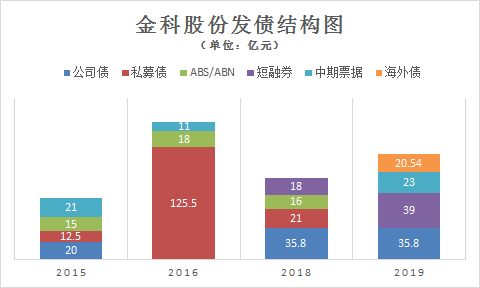

2019年,金科股份总发债量118.34亿元,包括35.8亿元公司债、39亿元短融券、23亿元中期票据以及3亿美元票据。2019发债平均利率6.61%,平均期限2.07年。

债务结构

拓宽融资渠道 分散偿债压力

从近五年发债数据来看,金科的债务结构持续优化,2019年有两大亮点。

亮点一:2019年6月,金科成功发行2021年到期的3亿美元票据,这是金科自上市以来,首次发行海外债。据乐居财经《2019房企融资利率榜》,百家房企海外债平均发债利率为8.86%,金科的海外债利率为8.375%,略低于行业均值。

亮点二:2019年,金科加大短融券使用频率,使得短融券、公司债、中期票据、海外债发债量在20.54—35.8亿元区间内,占比趋于均衡;同时,债券期限区间从1-5年拉长至0.5-6年,进一步降低了集中偿债压力。

具体来看,2016年金科发债总量为154.5亿元,其中私募债125.5亿元,中期票据11亿元,ABS 18亿元。仅一笔4.8亿元私募债期限为5年,剩余149.7亿元债券全部为3年期,偿债压力集中在2019年。

2016年,各类债券发债量区间为11~125.5亿元; 2018年,区间压缩至16~35.8亿元;2019年发债量区间再次压缩至20.54~35.8亿元。各期限、各品种发债量占比趋于均衡。

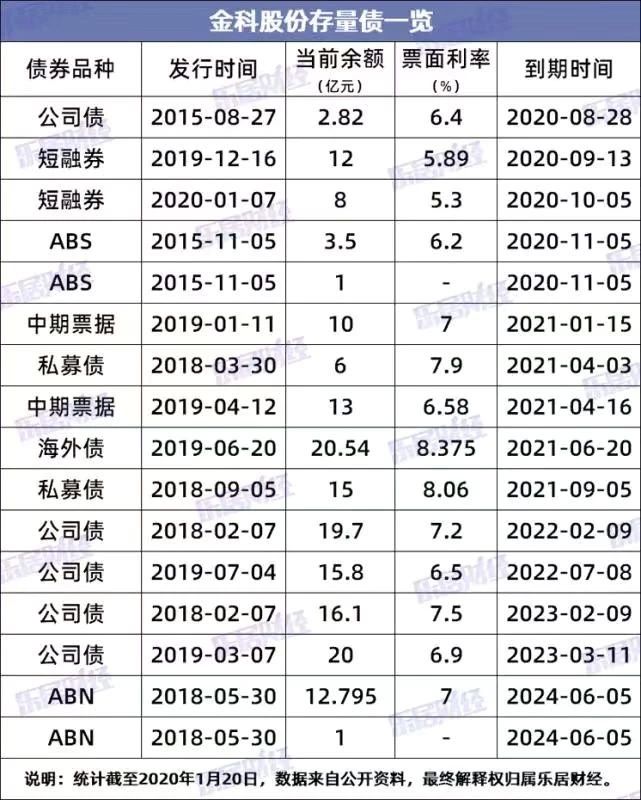

通过拓宽融资渠道,同时均衡短、中、长期发债量、拉长发债期限区间,金科的债务结构持续优化。截至1月20日,金科股份存量债余额为177.26亿元,其中,27.32亿元债券将于2020年下半年到期,64.54亿元将于2021年到期,另有85.4亿元将于2022-2024年到期,债券到期较为分散,基本无集中偿债压力。

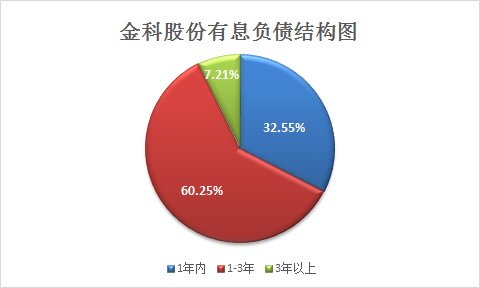

据2019中报,综合银行借款等有息债,1年内到期的有息负债为349.95亿元,占全部有息负债的32.55%,1-3年内到期的有息负债为647.83亿元,占比60.25%,3年后到期的有息负债77.5亿元,占比7.21%。

偿债能力:

现金短债比约1.07 负债率稳中有降

截至2019年6月底,金科持有货币资金308.55,现金短债比约1.07,可覆盖短期有息债务。

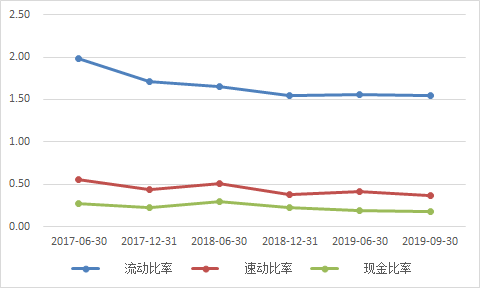

2017年至2019年9月底,金科流动比率从1.71下降至1.55,速动比率从0.44下降至0.37,现金比率从0.22下降至0.18,短期偿债指标微降。不过,据三季报披露,金科共获得银行授信额度1757亿元,其中已用授信额度为713亿元,剩余授信额度为1044亿元。

2018年,金科迈入千亿门槛,签约销售金额达到1188亿元,同比增长81%。随着规模的扩大,负债也大幅上升。据披露,2017年底,金科负债总额为1349.98亿元,截至2019年9月底,负债总额上升至2441.94亿元,增幅达80.89%。

向来,房企的规模与负债率呈正向变动,但金科却走出了“背离”。2017年至2019年9月底,金科的剔除预收账款的负债率从58.56%降至48.03%,下降10.53个百分点,长期偿债能力显著提升。

金科联席总裁方明富曾公开讲道,“规模增长越大,资金需求越大,在负债上会有适度的增加,但要保持在相对合理的区间。”截至2019年9月底,金科的资产负债率为83.85%,近三年来,维持在83%-85%区间内窄幅波动。据方明富表示,这是内部通过财务模拟的结果,以确保让规模与负债保持在良性的闭环状态内,既能保持公司快速、稳健发展,也能获取足够资金。

(来源:乐居财经研究院)

来源:乐居财经研究院

作者:杨倩

相关文章

更多相关文章24小时热门文章

更多热读评论

点击下载App参与更多互动