时代中国:负债首破千亿,频发中长期债券丨债市风云⑪

乐居财经研究院 魏薇 2020-03-17 14:07 5780阅读

文/乐居财经研究院 魏薇

2019,时代中国正处弱冠之年,处在高速发展期的时代中国正在大肆进取,在年内成功分拆了旗下物业板块时代邻里,并成功上市,全年实现合同销售额783.6亿元,同比增幅29.3%。

全年实现营收424.3亿元,同比增长23.4%,毛利润55.6亿元,同比上升15.6%,核心净利润58.1亿元,同比增幅为27.4%。

2019年初,岑钊雄曾表示,配股不如借钱行之有效。在一个多月后,岑钊雄就食言了。4月18日,时代中国发布公告称,拟先旧后新配售1.08亿股公司股份,配售价每股14.54港元,较收市价每股15.98港元折让约9%。本次配售所得款项净额为15.53亿元,将用作公司发展和一般营运资金。

2019年,其负债规模首次突破千亿元。这笔资金的流入在一定程度上缓解了时代中国的资金流压力。与此同时,时代中国发债融资的脚步也在加快。

发债总览:总额过百亿,利率下行

除了这笔配股融资外,时代中国在2019年还通过发行公司债、ABS以及海外债这几种方式进行融资,发债总额过100亿元,包括16亿元公司债,10亿美元海外债,10亿元ABS,平均利率6.95%。其中,海外债的平均利率为7.04%,低于行业均值。

ABS方面,时代中国已于2019年5月成功发行了一笔。另外,在11月份,一笔60亿元的“平安中山-粤湾1-10号资产支持专项计划”已获深交所通过;12月底,“中山平安-时粤资产支持专项计划”项目状态更新为“已回复交易所意见”,拟发行金额为5.48亿元。

2020年3月21日,时代中国发行了今年以来的首笔公司债券。发行金额13.15亿元,为期7年,最高票面利率6.2%,资金将全部被用于偿还公司债券。票面利率从去年初的7.5%,到今年的6.2%,时代中国的发债利率一直在下降。海外债的利率走势亦是如此。

债务结构:

中长期债务居多,海外债总额占比超8成

结合历年的发债记录可以发现,时代中国更偏爱发行中期债务,所发行的公司债和海外债,期限均在3-6年,单笔发行数额较大。此类债券稳定性较高,对于企业的现金流压力较小,有利于资源的优化配置。2019年,海外债发行总额10亿美元,境内公司债发行总额26亿元。无论是发债频率和发债规模,海外债都超过境内债。

据2019年报,时代中国将有4笔债券在2020年到期。除一笔已于1月到期并已偿还的债务以外,在下半年的时间内还需偿还3笔到期债务,包括两笔美元债和一笔公司债,本息总额超过80亿元。2021年,债务集中度较高,待偿还债务总额将超过130亿元。

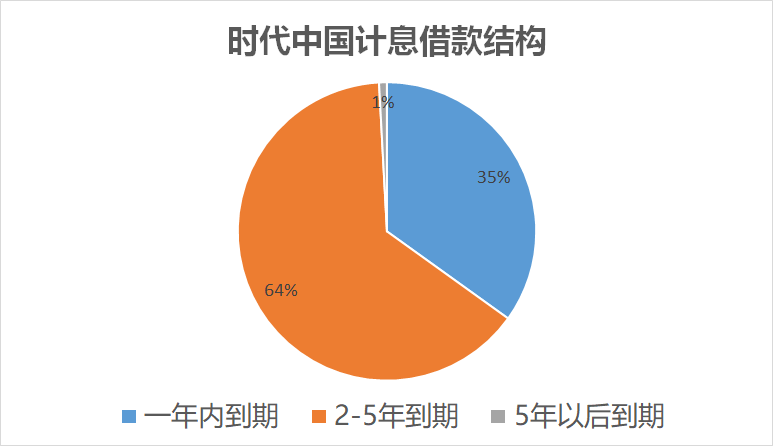

截至2019年底,时代中国共有计息银行贷款及其他借款合计约532.6亿元,其中一年内到期的债务为185.98亿元,占比35%,同比增长了154.4%。

2019年,时代中国的融资成本为10.1亿元,相比于2018年上升了51.5%。岑钊雄在2019业绩会上表示,2019年的利率成本在7.4%-7.5%左右,今年,新的融资安排会置换原来旧的借款,从而带来利率的下降。预计2020年的平均利率会下降到7%以下的水平。

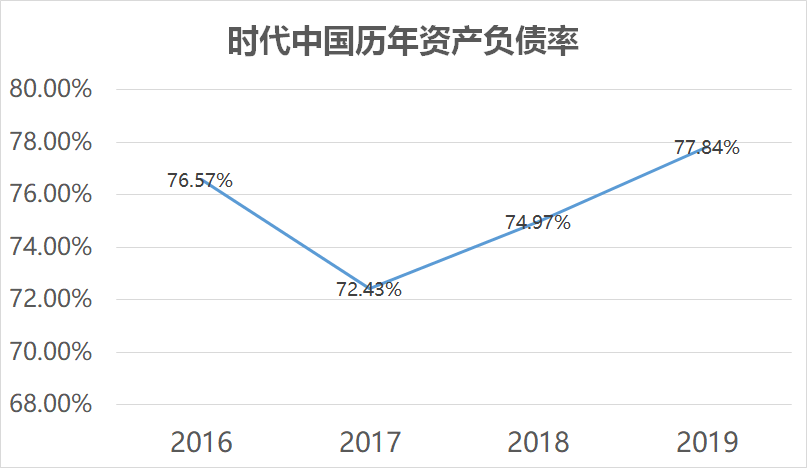

偿债能力:资产负债率升到历史高位

不断融资背后,时代中国的负债水平也在不断上升。截至2019年底,时代中国的总负债为1253.94亿元,同比增长29.6%,为历年来最高水平。资产负债率为77.84%,也达到了近几年来的峰值,但该负债率水平仍处于行业中位。

从近几年的短期偿债指标来看,流动比率和速动比率均处在下降中,与去年相比,尤其下降得多,现金比率也由0.43降至0.29,短期来看,资金流动性稍有下降。截至2019年底,时代中国的现金及银行结存账面余额约为292.79亿元,同比增加6.8%。一年内到期借款,加上待偿还的债券本息,手持现金尚可覆盖即将到期的债务。

标普于2019年3月中旬将时代中国的评级由“B+”调升至“BB-”。2019年5月,中诚信将时代中国主体信用评级由AA+上调至AAA。惠誉于2020年1月确认时代中国BB-”长期外币发行人评级,展望“稳定”。另外,多家大行在2019年陆续发表研究报告,上调时代中国的投资评级。各项评级的上调,都为时代中国的更低利率融资打下了良好的基础。

据中指院数据,时代中国2019年拿地金额为247亿元,与2018年的129.67亿元相比大幅增长。这也是导致融资成本上升的直接原因。2020年,时代中国的销售目标为823亿元,相较于2019年的783.6亿元微增约5%。

在2019业绩会上,岑钊雄表示,公司将会按照回款的40%-50%作为买地金额,买地金额大概会在250-300亿元左右,千亿目标很快会实现。

来源:乐居财经研究院

作者:魏薇

相关文章

更多相关文章24小时热门文章

更多热读评论

点击下载App参与更多互动